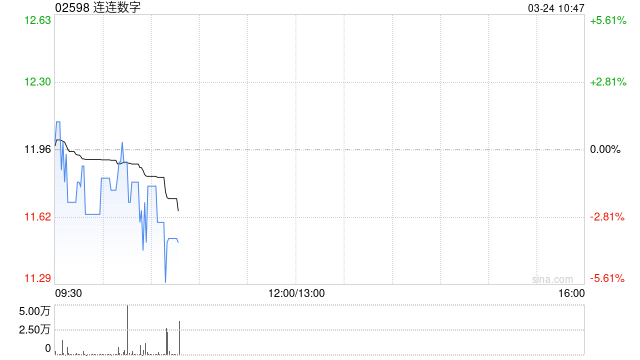

中金发布研报称,维持连连数字(02598)跑赢行业评级。由于上调支付交易流水TPV假设,上调25/26年收入1%/2%至16.2/20.0亿元;同时调整费用端相关假设、并考虑剔除连通交易等一系列调整事项后,下调25年/26年调整后利润至0.7/1.0亿元。考虑公司收入增速稳定且盈利在早期释放阶段,该行基于P/S估值;公司当前交易于7.4/6.0x25/26e P/S,考虑市场情绪改善、上调目标价23%至14.5港币,对应9.0/7.3x P/S及21%空间。

中金主要观点如下:

连连数字业绩高于该行预期

连连数字2024年营业收入同比+28%至13.15亿元,年内亏损收窄至1.67亿元(vs.23年亏损6.5亿元),调整后EBITDA亏损收窄至2.8亿元(vs.23年亏损3.6亿元),调整后利润扭亏为盈至7,869万元(vs.23年亏损4.0亿元),业绩高于该行预期、主因支付交易流水TPV增长超出预期。出售连通部分股权完成,收获现金回报、且有望分享合资公司长期发展红利。与美国运通的增资与股权转让完成后,公司对连通持股降至17.63%,公司预计将在25年确认出售收益约16亿元及股权摊薄收益4.45亿元。

境内外支付交易流水(TPV)高增、费率受业务结构影响有所下滑,毛利稳增

公司24年TPV同比+65%至3.3万亿元、高于收入增速,毛利润同比+18%至6.8亿元,分业务看:1)全球支付业务TPV同比+63%至2,815亿元,其中服务贸易和B2B领域(大中型企业客户为主)TPV增速接近翻倍、其收费费率较B2C更低、使得整体全球支付业务费率从38bps下降至24年29bps,全球支付业务收入同比+23%至8.1亿元,尽管费率下降、但毛利率略提升至72%、反映公司在该领域较强的服务和盈利能力。2)境内支付及增值业务定位为内外联动、构成全球持牌客户的资金全生态链服务,境内支付业务TPV同比+65%至3万亿元、收入同比+57%至3.4亿元,毛利率下降至20%、系收入结构变动而相同服务毛利率基本稳定;公司持续布局包括数字化营销、企业钱包等在内的新产品,增值服务收入同比+9.5%至1.5亿元,当前处于投入期、毛利率及收入增速相对较低,毛利率降至19%、由于利润率较低的虚拟卡业务增长影响,该行预计后续将持续改善。

预计25年支付业务保持稳增、技术创新赋能突破业务边界和服务能力

尽管当前全球贸易环境存在一定不确定性,但公司持续多元化业务布局、加强全球牌照布局和海外本地服务能力,提升产品能力、优化业务模式,对美国等单一市场依赖度相对较低,公司预计25年支付业务仍将保持20%以上增速。在此过程中,公司也将重点关注AI和区块链技术,24年12月公司全资附属公司DFXLabs已获中国香港证监会颁发的香港虚拟资产交易所牌照(VATP);公司将持续加强技术创新投入,将AI应用落实在优化客户服务界面、合规和风控等方面,同时拓展Web3支付、拓宽业务及服务边界。

风险提示:市场竞争加剧,监管合规风险,宏观经济波动风险,潜在贸易摩擦风险。

还没有评论,来说两句吧...