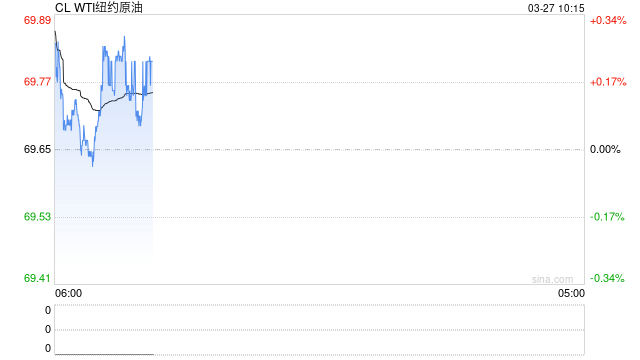

原油:

周三油价重心上移,其中WTI 5月合约收盘上涨0.65美元至69.65美元/桶,涨幅0.94%。布伦特5月合约收盘上涨0.77美元至73.79美元/桶,涨幅1.05%。SC2505以542.9元/桶收盘,上涨3.5元/桶,涨幅为0.65%。EIA公布库存报告显示,截至3月21日当周,美国原油、汽油和馏分油库存悉数下滑。EIA报告显示,截至3月21日当周,美国原油库存下滑330万桶至4.336亿桶,美国汽油库存下滑140万桶至2.3913亿桶,包括柴油和取暖油的馏分油库存下滑42.1万桶至1.1436亿桶。位于俄克拉荷马州的库欣原油库存下滑75.5万桶。上周美国炼油厂的原油加工量增加8.7万桶/日。炼油厂的产能利用率上升0.1个百分点,至87.0%。上周美国原油净进口量增加84.50万桶/日至159万桶/日。俄罗斯政府表示,今年1-2月,俄罗斯通过德鲁日巴管道向匈牙利的石油供应达到95.6万吨,约合11.88万桶/日。2024年通过这条管道的总供应量为478万吨。美国总统日前致信伊朗最高领袖提出进行谈判,但伊朗已公开表示拒绝与美国谈判,因为美国“意在欺骗伊朗”。伊朗外长表示,美国改变政策是谈判的前提。美伊问题仍处于僵持状态,市场短期继续计价地缘的不确定性,油价延续震荡偏强走势。

燃料油:

周三,上期所燃料油主力合约FU2505收涨1.16%,报3227元/吨;低硫燃料油主力合约LU2505收涨0.85%,报3685元/吨。据金联创开工率计算公式显示,截至3月26日,山东地炼常减压开工率为54.82%,较上周涨4.15个百分点。低硫方面,3月来自西方的低硫套利货流入量约220万-230万吨,高于2月的160万-170万吨;不过预计4月来自西方的套利货流入量将减少。高硫方面,亚洲高硫市场继续受到现货供应紧张的支撑,但是前期新加坡高硫现货溢价的上涨吸引了大量套利供应流入亚洲。上周以来高硫外盘贴水有所回落,FU仍受油价影响较大,供应偏紧下暂维持偏多观点;LU近两周表现相对更强,但实际基本面驱动有限,需要注意短期油价波动后带来的回落风险。

沥青:

周三,上期所沥青主力合约BU2506收涨0.36%,报3627元/吨。百川盈孚统计,本周国内沥青厂装置总开工率为31.36%,较上周上升2.16%;本周国内炼厂沥青总库存水平为31.36%,较上周下降0.50%;本周社会库存率为33.97%,较上周上涨0.54%。原料端受到美国对委内瑞拉制裁或收紧的影响,部分原料船货量有所减少,今年1-2月稀释沥青进口同比降幅超过20%,但实际扰动暂时有限,4月地炼排产小幅下滑;需求端本周炼厂出货量回升,但终端开工依然同比较差。短期来看,沥青在供应增加和需求恢复较慢的压力之下库存累积的速度会进一步加快,供需方面的驱动偏空,但是近期受到油价影响绝对价格出现一定上涨,短期价格或维持震荡偏强,关注油价波动后带来的回调空间。

橡胶:

周三,截至日盘收盘沪胶主力RU2505下跌190元/吨至16905元/吨,NR主力下跌135元/吨至14625元/吨,丁二烯橡胶BR主力下跌75元/吨至13485元/吨。昨日上海全乳胶16500(-100),全乳-RU2505价差-540(-5),人民币混合16650(-150),人混-RU2505价差-390(-55),BR9000齐鲁现货13600(-100),BR9000-BR主力85(+10)。截至2025年3月23日,中国天然橡胶社会库存137万吨,环比下降1.8万吨,降幅1.3%。中国深色胶社会总库存为80.9万吨,环比下降1.7%。中国浅色胶社会总库存为56万吨,环比降0.8%。国内云南产区3月下旬试割,产量预期正常释放,下游轮胎需求维持稳定刚需,终端汽车产销稳定增长。社会库存转为去库,深浅色胶库存差收窄。供增需稳下,橡胶价格震荡走势,后续关注物候条件变化。

PX&PTA&MEG:

TA505昨日收盘在4926元/吨,收涨1.03%;现货报盘贴水05合约12元/吨。EG2505昨日收盘在4487元/吨,收涨0.29%,基差增加8元/吨至42元/吨,现货报价4520元/吨。PX期货主力合约501收盘在6928元/吨,收涨0.58%。现货商谈价格为847美元/吨,折人民币价格7005元/吨,基差走扩14元/吨至77元/吨。江浙涤丝产销局部放量,平均产销估算在8成附近。3月24日-3月30日,乙二醇主港计划到货总数约为19.6万吨。华东一条250万吨PX装置计划今日逐步停车,进行计划内检修,预计检修时间40天左右。PTA基本面偏强,PTA4月仍有检修,但整体检修量有所收窄,下游聚酯负荷维持在91.5%,且后续瓶片装置仍有回升空间,成本原油价格企稳后PTA企稳反弹预期较好。乙二醇开工负荷回落,检修继续落实,1-2月份到港进口量同比回升较多,随着海外装置检修叠加海外乙二醇价格持续溢价,远期到港预期有所回落,聚酯开工负荷回升空间仍存,乙二醇基本面转好,价格考虑弱反弹的可能性。

甲醇:

周三,太仓现货价格2670元/吨,内蒙古北线价格在2215元/吨,CFR中国价格在300-305美元/吨,CFR东南亚价格在365-370美元/吨。下游方面,山东地区甲醛价格1175元/吨,江苏地区醋酸价格2700-2800元/吨,山东地区MTBE价格5540元/吨。供应端由于生产企业利润良好,国内甲醇装置多以短期检修为主,虽然海外供应开始恢复,但短期到港量将维持低位,远期到港量有增加预期。需求端MTO和传统下游开工预计仍将在高位震荡,但远月有走弱预期。综合来看,近端国内产量季节性下降,需求高位运行,库存将延续下降状态,但随着未来到港量的增加以及下游检修季的到来,远月供需或偏宽松,预计甲醇维持近强远弱结构,主力合约偏震荡对待。

聚烯烃:

周三,华东拉丝主流在7280-7430元/吨,利润方面,油制PP毛利-384.02元/吨,煤制PP生产毛利834元/吨,甲醇制PP生产毛利-1290元/吨,丙烷脱氢制PP生产毛利-822.88元/吨,外采丙烯制PP生产毛利-185元/吨。PE方面,HDPE主流价格8396元/吨,LDPE主流价格8713元/吨,LLDPE主流价格8510元/吨;利润端,油制聚乙烯市场毛利为-171元/吨;煤制聚乙烯市场毛利为1743元/吨。基本面方面,炼厂检修开始增多,预计供应将持续走弱,而需求端随着下游开工见顶,需求量将边际走弱,市场仍以刚需补库交易为主,短期库存下降速度有限,价格或震荡偏弱。

聚氯乙烯:

周三,华东PVC市场价格暂稳,电石法5型料4900-5050元/吨,乙烯料主流参考5100-5350元/吨左右;华北PVC市场价格稳中下调,电石法5型料主流参考4890-5010元/吨左右,乙烯料主流参考5050-5280元/吨;华南PVC市场价格稳中下调,电石法5型料主流参考5050-5130元/吨左右,乙烯料主流报价在5180-5250元/吨。供应方面,炼厂产能利用率短期仍在高位,但后续将逐步开启检修。需求方面,国内房地产施工快速回升,带动管材和型材开工率上涨,但后续增速将放缓,需求边际量走弱,出口在政策落地后,会阶段性走弱。综合来看,供需都将边际走弱,库存转为下降状态,预计价格维持震荡走势。

尿素:

周三尿素现货市场继续走强,主流地区现货价格继续上涨10~20元/吨,山东临沂地区市场价格1900元/吨,日环比涨10元/吨。供应来看,部分企业故障、检修,尿素日产水平窄幅波动,昨日19.56万吨。需求端继续跟进,山西、河南收单明显好转,带动区域内及周边地区价格上调。本周尿素企业库存继续下降16.4%,降幅进一步扩大也在持续提振厂家涨价心态。整体来看,尿素期、现市场继续保持强势状态,后期需求表现仍是决定市场走势的关键因素,关注现货成交情况、尿素日产变化。

纯碱:

周三国内纯碱现货市场报价继续稳定,贸易商环节价格窄幅波动。昨日沙河重碱价格1417元/吨,日环比跌7元/吨。基本面来看,昨日纯碱装置运行稳定,行业开工率维持在85.34%。需求端按需跟进为主,月底部分下游存在补库预期,光伏、浮法玻璃产线有所变动,对纯碱刚需产生影响。整体来看,纯碱市场新增驱动依旧有限,期货盘面延续宽幅震荡趋势,关注下游玻璃期价走势影响、中下游补力度、今日库存数据及宏观情绪变化。

玻璃:

周三国内浮法玻璃现货价格局部有所波动,但多数地区价格稳定。昨日国内浮法玻璃市场均价稳定在1266元/吨。基本面来看,昨日行业存在一条产线冷修,日熔量减少500吨/天,玻璃供应支撑力度有所加强。需求表现依旧良好,昨日各主流地区产销率仍维持100%以上,但区域间、企业间出现分化,部分产销难以维持。本周玻璃企业或继续去库,但产业对后续需求恢复力度仍有不确定性。整体来看,短期玻璃现货市场表现依旧强劲,对期货市场正反馈仍将继续。但期货盘面再度上涨需要更多驱动,关注玻璃现货成交情况、宏观及政策支持力度、今日库存数据。

还没有评论,来说两句吧...